29 اردیبهشت 1403 ساعت 09:00

تغییرات در نرخهای بهره از طریق تغییر در رفتار سرمایهگذاران و پویایی بازار بر قیمت ارزهای دیجیتال تأثیر میگذارد.

فدرال رزرو بهعنوان بانک مرکزی ایالات متحده فعالیت میکند. یکی از مسئولیتهای کلیدی آن مدیریت نرخ بهره کشور است که اساساً هزینه وام گرفتن پول را کنترل میکند. نرخ بهره پایینتر، وامگیری را ارزانتر میکند، نقدینگی اقتصادی را افزایش میدهد و موجب تحریک سرمایهگذاری مصرفکننده میشود. برعکس، افزایش نرخ بهره، وامگیری را کاهش میدهد، جریان پول و سرعت اقتصاد را کاهش میدهد که هدف آن مهار تورم است.

قیمت داراییها، از جمله سهام، اوراق قرضه و حتی بیت کوین BTC، تمایل به واکنش معکوس نسبت به نرخ بهره دارند. بهعنوان یک قاعده کلی، نرخ بهره را میتوان بهعنوان مخرج مشترکی که برای قیمت گذاری داراییها استفاده میشود، تصور کرد. اگر این مخرج در ارزش افزایش یابد، قیمت بیشتر داراییها کاهش پیدا میکند و بالعکس. بنابراین، داراییهای پر نوسان مانند ارزهای دیجیتال و توکنهای غیرمثلی (NFT) از این امر مستثنی نیستند.

زمانی که نرخ بهره پایین است، بانکها نرخ پس انداز کمتری ارائه میدهند. در نتیجه، سرمایهگذاران بیشتر به دنبال داراییهای پرریسک مانند ارزهای دیجیتال هستند تا بازدهی بالاتری را به دست آورند. این افزایش تقاضا میتواند قیمت ارز دیجیتال را افزایش دهد. از سوی دیگر، افزایش نرخ بهره داراییهای امن مانند حسابهای پسانداز و اوراق قرضه را جذابتر میکند، سرمایه را از سرمایهگذاریهای پرریسکتر مانند ارزهای دیجیتال دور کرده و بهطور بالقوه منجر به کاهش قیمت میشود.

تاثیر نرخ بهره به ویژه در داراییهای پرریسکتر مشهود است. ارزهای دیجیتال، با نوسانات ذاتی و عدم سابقه مالی ثابت، بهویژه به تغییرات نرخ بهره حساس هستند. دادههای تاریخی قیمت در بازار ارزهای دیجیتال نیز این موضوع را نشان میدهد. با کاهش شدید قیمت ارزهای دیجیتال، نقدینگی از پروتکلهای دیفای (DeFi) خارج شده و تعداد کاربران یا تراکنش بلاکچینها کاهش مییابد.

بازگشت به سال 2018

در زمان ریاست جنت یلن، فدرال رزرو افزایش نرخ بهره را با هدف مهار تورم آغاز کرد. این دوره با کاهش چشمگیر قیمت بیت کوین مصادف شد. بیت کوین از اوج نزدیک به 20000 دلار در دسامبر 2017، تا دسامبر 2018 به حدود 3200 دلار سقوط کرد که نشاندهنده زیان بیش از 80 درصدی بود.

با کاهش قیمت بیت کوین، شاهد ریزش بازار ارزهای دیجیتال بودیم. در حالی که عوامل دیگری مانند هک صرافیها و عدم قطعیت نظارتی نیز در این ریزش نقش داشتند، افزایش نرخ بهره بدون شک یکی از عوامل اصلی زمستان کریپتو بود.

داده های تاریخی تا سال 2021

با توجه به نرخ بهره بسیار پایین فدرال رزرو که در طول همهگیری کووید اعمال شد، بیت کوین در نوامبر 2021 به رکورد بیش از 68000 دلار رسید. چندین کارشناس قیمت 100000 دلاری را برای بیت کوین پیشبینی کردند و سرخوشی در اوج خود بود.

با این حال، تغییر در موضع فدرال رزرو در مورد نرخ بهره و سیاستهای پولی گسترده در اواخر سال 2021 آغاز شد. با افزایش نگرانیهای تورمی، فدرال رزرو قصد خود را برای افزایش نرخ بهره و کاهش نقدینگی در اقتصاد نشان داد. این چرخش باعث اصلاح قابل توجهی در بازار ارزهای دیجیتال در ماههای بعد شد. تا ژوئن 2022، قیمت بیت کوین بیش از 70 درصد کاهش یافت و بار دیگر به زیر 20000 دلار سقوط کرد.

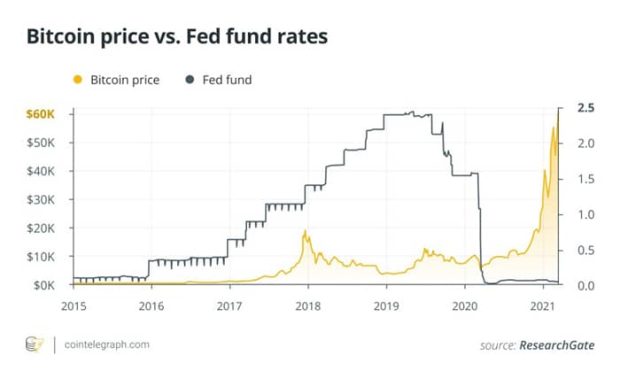

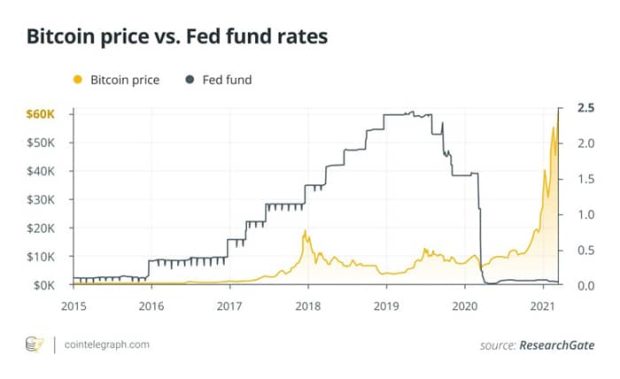

نمودار بالا سیر تحول قیمت بیت کوین را در کنار نرخ بهره از 1 ژانویه 2015 تا 28 فوریه 2021 نشان میدهد. دو خط خاکستری عمودی 3 مارس و 16 مارس 2020 را نشان می دهد، تاریخهایی که نرخ بهره فدرال رزرو بهطور قابل توجهی به ترتیب 50 و 100 واحد کاهش یافت.

چرا افزایش نرخ بهره بر بازار کریپتو تاثیر میگذارد؟

افزایش نرخ بهره به دلیل کاهش ریسکپذیری سرمایهگذاران، افزایش هزینه فرصت و افزایش حاشیه سود، بازار ارزهای دیجیتال را تضعیف میکند و منجر به کاهش قیمت و ورشکستگی میشود.

کاهش تمایل سرمایه گذاران برای ریسک

همانطور که قبلا ذکر شد، افزایش نرخ بهره داراییهای امن مانند اوراق قرضه را جذابتر میکند. سرمایهگذارانی که به دنبال بازدهی بالاتر هستند، ممکن است تمایل کمتری برای استفاده از ارزهای دیجیتال داشته باشند، زیرا میتوانند بازده تضمین شدهای را در یک اوراق قرضه دولتی با رتبه AAA با ریسک پایین کسب کنند.

اوراق قرضه دولتی کم ریسک AAA اوراق بدهی هستند که توسط دولتها با بالاترین رتبهبندی اعتباری منتشر میشوند و درآمد قابل اعتماد با حداقل ریسک نکول را ارائه میدهند. این تغییر در احساسات سرمایهگذاران میتواند منجر به کاهش تقاضا برای ارزهای دیجیتال و کاهش قیمتها شود.

افزایش هزینه فرصت

هنگامی که نرخ بهره افزایش مییابد، بازده بالقوه از نگهداری وجه نقد یا سایر داراییهای دارای بهره جذابتر میشود. این امر هزینه فرصت نگهداری داراییهای پرریسک مانند سهام، سرمایه خطرپذیر و ارز دیجیتال را افزایش میدهد.

مارجین کال و اهرم

بازار ارزهای دیجیتال با استفاده از اهرم رونق میگیرد، اهرم سرمایهای است که سرمایهگذاران برای افزایش سود بالقوه خود قرض می کنند. با این حال، افزایش نرخ بهره خدمات این وامها را گرانتر میکند. در شرایط رکود، سرمایهگذاران ممکن است با مارجین کال مواجه شوند و مجبور به فروش داراییهای دیجیتال خود برای انجام تعهدات شوند. این فروش اجباری میتواند افت قیمت را تشدید کند.

اثرات آبشاری ناشی از افزایش نرخ بهره که منجر به کاهش قیمت ارزهای دیجیتال و افزایش مارجین کال شد، منجر به ورشکستگیهای متعددی مانند سلسیوس و FTX در طول سال ۲۰۲۲ شد.

استدلالهای متضاد پیرامون تاثیر نرخ بهره فدرال رزرو بر سرمایه گذاران ارزهای دیجیتال

نوسانات کوتاه مدت در سیاست فدرال رزرو ممکن است تاثیر کمتری بر سرمایه گذاران بلندمدت کریپتو داشته باشد، زیرا آنها به پتانسیل بلندمدت ارزهای دیجیتال اعتقاد دارند و مایلند دورههای نوسان را پشت سر بگذارند.

علاوه بر این، اقدامات فدرال رزرو که میتواند سیستم مالی سنتی را بیثبات کند، میتواند بیاعتمادی به ارزهای فیات را نیز افزایش دهد. این ممکن است در درازمدت به نفع ارزهای دیجیتال باشد، زیرا برخی آنها را جایگزینی برای پولهای تحت حمایت دولت میدانند.

علاوه بر این، اگر افزایش نرخ بهره با تورم دائمی بالا همراه باشد، ممکن است ارزهای دیجیتال خاص همچنان بهعنوان یک پوشش تورمی در نظر گرفته شوند. این امر به ویژه در مورد ارزهای دیجیتال با عرضه محدود صادق است، که ممکن است در شرایط تورمی جذابیت آنها را افزایش دهد. در نتیجه در حالی که افزایش نرخ بهره فدرال رزرو ممکن است بر قیمت ارز دیجیتال تاثیر منفی بگذارد، در بلندمدت اینگونه نیست.

جدا از نرخ بهره، تصمیمات فدرال رزرو بدون شک نقش مهمی در آینده بازار کریپتو ایفا خواهد کرد. در حالی که تاثیر کوتاه مدت منفی بهنظر میرسد، نرخ بهره با ثباتتر ممکن است باعث رشد بلندمدت این صنعت شود.

منبع: نیپوتو

source